Ch17 貨幣政策的目標機制¶

17.1 名目制約變數 nominal anchor¶

- e.g. 貨幣總計數、通膨率、利率

- 抑制權衡 discretion 式貨幣政策

- 減輕時間不一致性

- 法則 rule 式 > 因地制宜的權衡式

- 權衡式政策 → 高通膨

- 央行有違背原先承諾,採取權衡式政策的誘因

- e.g. 央行承諾維持長期物價穩定 → 大眾形成低通膨預期 → 央行可放棄承諾,實施寬鬆貨幣政策 → 刺激景氣,提高就業

- 可能失去公信力 credibility → 高通膨社會

- 大眾認為央行會偏離低通膨政策承諾 → 提高通膨預期 → 央行需要採取更寬鬆的政策才能達到效果 → 惡性循環 → 高通膨社會

- 抑制央行採取權衡式政策 → 提高公信力 → 通膨預期持低

- 嚴格制約 → 金融機構不敢賭在 TBTF 上亂搞 → 免於 TBTF dilemma

17.2 貨幣目標機制 monetary targeting¶

- 採用貨幣總計數年增率為中間目標 intermediate target → 名目制約變數

- 央行設定貨幣總計數成長率的目標區間 target range

- 透過貨幣政策,控制在區間內

- 中間目標條件

- 與最終目標有穩定且密切的統計相關

- 央行能快速準確地觀察與衡量

- 央行能夠有效掌控中間目標的變動

- 從準備貨幣(最狹義) to M3 都有被選過

- 貨幣政策工具從執行到實現有時間差 → 用中間目標來預估、觀察

- 操作目標 operating target

- 目的

- 貨幣政策工具無法短時間直接影響中間目標

- 條件

- 與中間目標關係密切

- 能夠以貨幣政策工具直接控制

- e.g. 準備金、準備貨幣、金融業拆款利率

- 消弭通膨預期

- 建立公信力

- 避免落入時間不一致問題

- 督促央行對穩定物價的最終目標負政治責任

- 抵禦不當政治干擾

- 目標:價格變數 xOR 數量變數

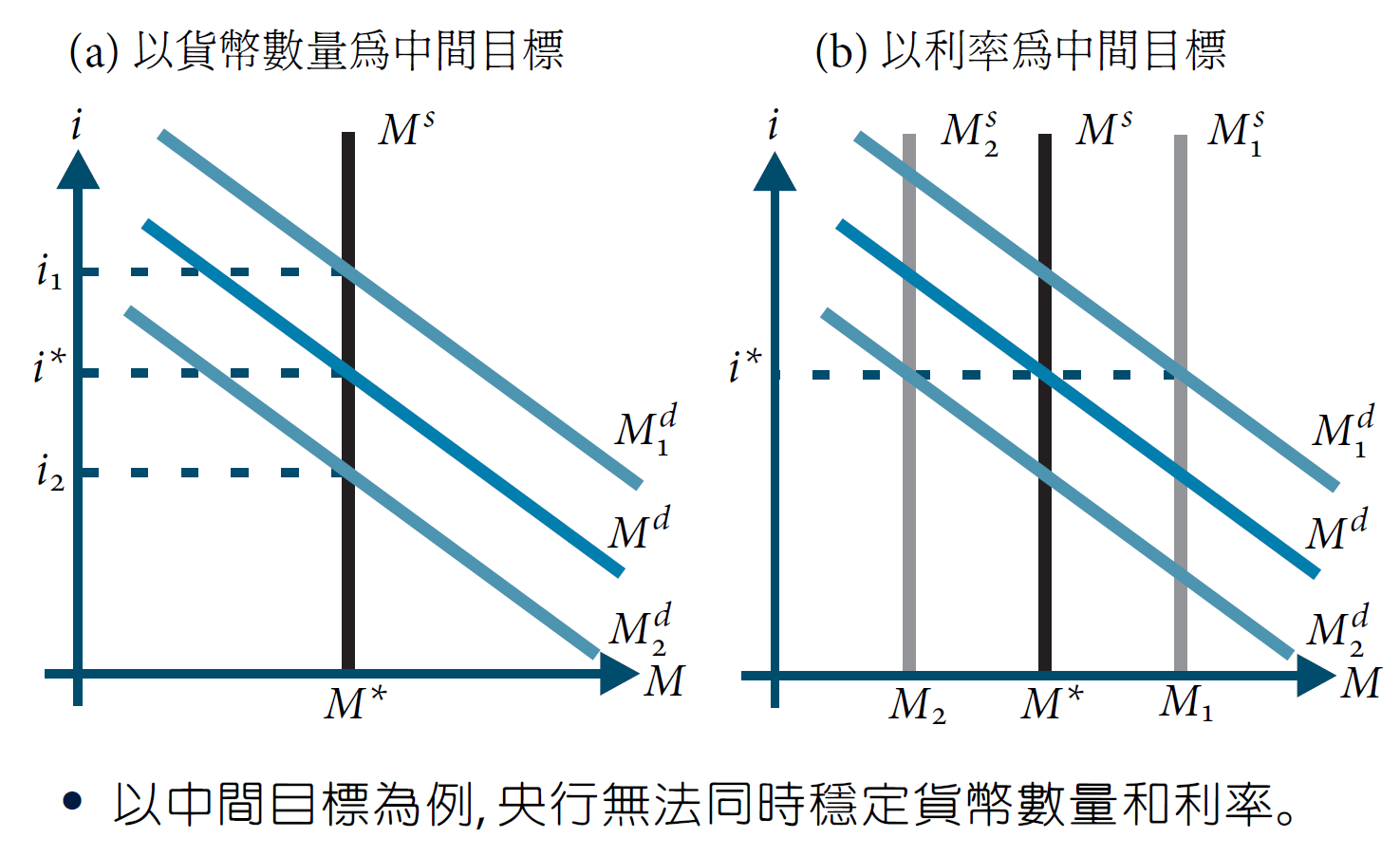

- 中間目標:貨幣數量 xOR 利率

- 以貨幣數量為中間目標 → 利率隨市場波動 → 不可能再選利率為中間目標

- 以利率為中間目標 → 隨著市場波動,需要改變貨幣數量以維持利率 → 不可能再選貨幣數量為中間目標

- 操作目標:準備金 xOR 利率

台¶

- 中間目標:貨幣總計數 M2

- 操作目標:準備貨幣

- 貨幣政策工具影響操作目標,操作目標影響中間目標

- 達成率 50% (1992-2016),低於德美加

Fed¶

- 1970 以 M1 為中間目標

- 1987 以 M2 為中間目標

- 貨幣市場基金&活存成高度替代 → M1 成長率低於預期且波動擴大 → M1 不再是可信賴的貨幣政策指標

- 1993 放棄

- 金融創新&金融鬆綁,新的金融工具與貨幣總計數成高度替代性

- 非銀行金融機構興起,但其負債不包含在 M2

pros and cons¶

- pros

- 央行即時掌握貨幣政策狀況

- 為公開訊息

- 穩定通膨預期

- 提升可究責性,減輕時間不一致問題

- cons

- M2 有大比例是金融機構負債

- 包括大眾影響 (不只金融機構放款&投資)

- 受金融創新&金融鬆綁影響

- 不完全受央行掌控

- 隨著金融創新&非銀行金融機構興起,貨幣總計數難以反映金融體系的複雜性,跟實質經濟活動脫節

- so 多國央行自 1990s 起放棄

17.3 通膨目標機制¶

- 具體的通膨目標值/區間

- NZ 1-3%

- UK 2%

- 允許 1-3%

- 物價穩定為唯一政策目標

- NZ 央行總裁任免與通膨目標掛勾

- UK 通膨區間外時需發布公開信說明

- 加強溝通

- 執行彈性

- 未規定如何達成

- 短期政策操作上,自由度高

- pros

- 透明度

- 可究責性

- 大眾溝通

- 簡單明確,民眾易了解

- 排除政治壓力,避免落入時間不一致陷阱

- 通膨率高的國家實行後,立竿見影

- cons

- 央行無法直接控制通膨率,政策工具執行到結果有時間差 → 成效、責任歸屬認證問題

- 只注重物價穩定,忽略資產價格劇烈波動,不足因應系統風險 (2008)

- → 近年央行轉為注重金融穩定

17.4 無明示目標機制 (Fed)¶

- 1993 Fed 放棄貨幣目標機制,以聯邦資金目標利率為操作目標

- 無明示的名目制約變數

- 特點 (也是通膨目標機制特點)

- 前瞻性策略

- 先發制人

- 察覺到通膨可能 → 立刻採取因應措施

- 貨幣政策執行與結果有時間差,so 不能等到通膨顯現才行動

- cons

- 透明度低

- 沒有正式發布的名目制約變數

- 難以評估成效&責任歸屬 → 可究責性低

- → 易受時間不一致問題影響

- Fed 有雙重任務(充分就業&物價穩定),無明確 priority, 易生衝突

17.5 混合式貨幣政策操作策略 (ECB)¶

- ECB 目標:不損害物價穩定的原則下,促進充分就業&經濟成長

- → 混合通膨目標機制&貨幣目標機制的貨幣政策

- 物價穩定數值化

- 調和消費者物價指數 Harmonized Index of Consumer Prices, HICP 年增率 2% 以下

- ECB 物價穩定目標:通膨率低於但接近 2%

- 雙支柱操作架構

- 經濟分析 economic analysis

- 總體變數做短程~中程評估

- 分析各種 shock 來源及其效應

- 貨幣分析 monetary analysis

- 長時間貨幣總計數與物價的關聯

- 特別重視 M3

- 通貨淨額、活存、定存、repo、貨幣市場基金、2 年期內債權

- 較廣義 → 避免銀行存款與其他貨幣性負債間的替代造成的貨幣需求函數不穩定問題

17.6 泰勒法則¶

- Fed 1993 放棄貨幣目標機制,但學者認為 since 1979 就沒認真執行了

- 通膨缺口 inflation gap

- 當期 inflation rate - 目標 inflation rate

- 產出缺口 output gap

- actual GDP - 充分就業 GDP

- 泰勒法則

-

\[i_t=r+\pi_t+a_\pi(\pi_t-\pi^*)+a_y(\frac{y_t-y^*}{y^*})\]

- \(i_t\):t 期聯邦資金目標利率

- \(r\):長期 real interest rate

- \(\pi_t\):t 期 inflation rate

- \(y_t\):t 期 real GDP

- \(\pi^*\):inflation rate 目標值 | 長期 inflation rate

- \(y^*\):充分就業下的 real GDP

- \(a_\pi\)、\(a_y\):weight

- 美國長期資料

- \(r\) = 2%

- \(y^*\) 成長率 2.2%

- 1984-1992 泰勒法則依據美國長期資料& weight = 0.5,很有解釋力

- 代表 1984-1992 雖然有貨幣目標機制,卻是遵守著 weight = 0.5 的泰勒法則

- 若 inflation gap & output gap 皆為零

- \(i_t=r+\pi_t=2\%+2\%=4\%\)

- 若景氣繁榮,\(\pi_t-\pi^*=\frac{y_t-y^*}{y^*}=1\%\)

- \(i_t=2\%+3\%+0.5*1\%+0.5*1\%=6\%\)

- 賣出公債,收回銀行體系資金,緊縮貨幣

- 若景氣不振,\(\pi_t-\pi^*=\frac{y_t-y^*}{y^*}=-1\%\)

- \(i_t=2\%+3\%+0.5*(-1\%)+0.5*(-1\%)=2\%\)

- 買進公債,釋出資金給銀行體系,創造寬鬆貨幣環境

- 兼具法則&權衡性質

- 有回饋機制,but 法則化

- 也可納入總體審慎政策指標

- \(i_t=r+\pi_t+a_\pi(\pi_t-\pi^*)+a_y(\frac{y_t-y^*}{y^*})+a_Z(Z_t-Z^*)\)

- \(Z_t\)

- 貸款成數

- 信用對 GDP 比率

- 家庭部門債務對所得比率

- 房價股價波動

- \(a_Z>0\)

- 上偏 → 緊縮,遏止信用進一步擴張

- cons

- 利率是 blunt tool,是一般性而非針對性

- 可能損及其他部門

- e.g. 消費、投資等實質部門

- so 總體審慎政策工具較適合做為針對性的矯正金融部門問題的工具

17.7 通貨發行局&美元化制度¶

通貨發行局¶

- 歷史

- 殖民地貨幣與宗主國貨幣掛鉤

- WW2 後殖民地獨立,大部分都放棄通貨發行局,改採央行制度

- 1990s 復興 (還是有部分貨幣政策操作權力)

- 自蘇聯獨立的國家(e.g. 愛沙尼亞、立陶宛),為了順利從社會主義體制轉型

- Argentina 為了遏止惡性通膨

- 1992 以 1 Peso = 1 USD 定住美元

- 立竿見影

- 崩盤

- 1990s 末美元大幅升值

- Peso 匯率也大幅提高 → 嚴重打擊 Argentina 產業

- 連年赤字,外債龐大 → 國際投資機構對阿根廷政府是否能維持固定匯率有疑慮

- 通貨發行局設計不全

- 非 100% 以儲備貨幣支持

- 一部分甚至用阿根廷公債充抵

- 有執行貨幣政策 & lender of last resort 功能

- 摧毀發鈔機構公信力

- 固定匯率因而難以抵禦外來投機攻擊

- 2002 終止,改採雙元匯率 dual exchange rate

- 進出口等固定匯率 1.4 Peso = 1 USD

- 一般間交易匯率自由浮動

- 1997 亞洲金融風暴後,為了避免匯率再受投機攻擊,曾考慮

- 特點

- 選擇一強勢貨幣為儲備貨幣 reserve currency | anchor currency,將本國貨幣與之固定匯率

- 承諾以該固定匯率無限制兌換

- 發行的鈔券需有 100% 的外匯準備作為支撐

- 通常為以儲備貨幣計價的資產

- 不能執行貨幣政策,不能借貸給金融機構&政府

- 不能以貨幣融通 money financing 支援政府預算赤字

- 無 lender of last resort 功能

- pros

- 沒有執行權衡貨幣政策的空間 → 不能濫發貨幣

- 短期間建立穩定物價的公信力

- 對於急需物價穩定的國家很誘人

- 比一般的固定匯率制度更能抵禦投機性攻擊

- cons

- 影響儲備貨幣的 shock 也會波及到本國貨幣

- 又無法採用貨幣政策抵銷這些 shock → 易受外來衝擊而大幅波動

- HK

- 1935 開始用,定住英鎊

- 之前是自由銀行體制

- 無官方發鈔機構

- 無銀行監理管制措施

- 布列頓森林體制崩潰後採浮動匯率

- 1983 又回復,定住美元

- 7.75-7.8 HKD = 1USD

- 外匯基金依 7.8 HKD = 1 USD 的固定匯率,提供 100% 支撐

- 發鈔銀行須依 7.8 HKD = 1 USD 的固定匯率,項外匯基金交出等值美元

- 1987 變革 → 具備部分央行功能

- 金融管理局可向商業銀行賣出 HKD,買入 USD,使準備貨幣上升,利率下降,遏止資金流入

- 金融管理局可透過貼現窗口,以 repo 調節金融

美元化 Dollarization¶

- 用某一強勢貨幣作為本國貨幣

- 不一定是美元

- 進一步強化通貨發行局固定匯率的承諾

- 解除匯率遭受投機攻擊的疑慮

- 貨幣政策自己掌控

- 鑄幣利益 seigniorage 獨佔

- 跟 Eurozone 不同

- 鄰近大國 or 被包在大國裡的小國常用

- 加勒比海地區 → USD

- 波多黎各、英屬維京群島、巴拿馬

- 梵蒂岡、聖馬利諾、摩納哥、安道爾 → Euro

- pros

- as long as 該強勢貨幣的物價&幣值平穩,就跟著穩,有利經濟長遠發展

習題¶

- 1.

- 央行有誘因破除先前維持物價穩定承諾,造成預期之外的擴張性貨幣政策,刺激景氣,提高就業

- 因為有違背承諾的誘因,因此公信力較低,大眾認為央行會偏離低通膨承諾,通膨預期提高,因此央行需要採取更寬鬆的政策才能達到效果,造成惡性循環,形成高通膨的社會

- 2.

- 不能同時選取貨幣總計數與利率為中間目標

- 若以貨幣總計數為中間目標,則利率會隨著市場波動,因此不可能再選利率為中間目標

- 若以利率為中間目標,則為了維持利率,貨幣數量需要隨著市場變動而改變,因此不可能再選貨幣總計數為中間目標

- 3.

- (a)

- 中間目標是貨幣目標機制的名目制約變數,具有約束貨幣政策操作的功用

- 因為貨幣政策工具從執行到實現會有時間差,因此用中間目標來預估、觀察其施行情況

- (b)

- 與最終目標有穩定且密切的統計相關

- 央行能快速準確地觀察與衡量

- 央行能夠有效掌控中間目標的變動

- (c)

- 貨幣政策工具無法短時間直接影響中間目標,因此選定與中間目標關係密切,且能夠以貨幣政策工具直接控制的金融變數為操作目標

- 4.

- 隨著時代推演,貨幣總計數漸漸跟實質經濟活動脫節,不再可靠

- 貨幣市場基金與活存成高度替代,因此 M1 不是可信賴的貨幣政策指標

- 隨著金融創新與鬆綁,新的金融工具與貨幣總計數成高度替代

- 非銀行金融機構興起,但其負債不包含在 M2

- M2 有大比例是金融機構負債,因為大眾與金融創新及鬆綁的影響,不完全受央行掌控

- 5.

- (a)

- 執行彈性,並未規定如何達成,因此短期政策操作上的自由度高

- 使用前瞻性策略,運用多方訊息、各式政策工具來達標

- 簡單明確,民眾容易了解,因此透明度與可究責性都較高

- 維持物價穩定是唯一目標

- 央行會加強與社會大眾的溝通

- (b)

- 只注重物價穩定,忽略資產價格劇烈變動,不足因應系統風險

- 央行無法直接控制通膨率,政策工具執行到產生結果有時間差

- 6.

- 特點

- 使用前瞻性策略,一察覺到通膨可能,就立刻採取因應措施,因為若等到通膨顯現才行動,則會跟產生結果有時間差

- 缺點

- 透明度低,難以評估成效與責任歸屬,因此可究責性低,益壽時間不一致問題影響

- Fed 有雙重任務-充分就業與物價穩定-無明確的優先順序,易產生衝突

- 7.

- 是依據通膨缺口與產出缺口的變化,調控利率

- 通膨缺口:當期通膨率-通膨目標值/長期通膨率

- 產出缺口:當期實質產出-充分就業下實質產出

- 8.

- 特點

- 選擇一強勢貨幣為儲備貨幣,將本國貨幣與之固定匯率

- 發行的鈔券有 100% 的外匯準備支撐,通成是用以儲備貨幣計價的資產

- 不能執行貨幣政策,不能借貸給金融機構與政府,因此沒有執行權衡式貨幣政策的空間,免於時間不一致問題

- 比一般固定匯率制度更能抵禦投機性攻擊

- 缺點

- 影醒儲備貨幣的衝擊也會波及到本國貨幣,但是又無法以貨幣政策因應,因此易受到外來衝擊而有大波動

- 9.

- 隨著金融創新與鬆綁,新的金融工具與貨幣總計數成高度替代。非銀行金融機構興起,但其負債不包含在 M2。因此貨幣總計數漸漸與實質經濟活動脫節,無法反映整體金融活動的複雜性,貨幣目標機制的價值變得大不如前。

- 10.

- 有優點也有缺點

- 優點

- 泰勒法則兼具法則與權衡性質,具有法則化的回饋機制。泰勒法則也可以納入總體審慎政策指標,例如將貸款成數加入,當貸款成數上升,計算出的利率值提高,使的貨幣緊縮,遏止信用進一步擴張

- 缺點

- 利率是 blunt tool,是一般性而非針對性的工具,可能損及其他部門,例如消費與投資部門。